自中国股市回归以来,当时的资本市场已经拥抱了新经济。

最近,中国股票回归香港股市、红筹股回归A股市场、进一步深化注册制度改革、优化和调整主要股指,已成为资本市场的热点。华兴宏观战略研究小组与各行业的研究小组及时推出了一系列"资本市场改革"系列报告,并发表了六份专题研究报告,围绕恒生指数改革、创业板制度改革、中国股票回归、港股联交所等热点话题,进行了深入的分析和讨论。

围绕系列报告,华兴研究团队在二级市场为专业机构投资者举办了数十次在线和离线路演,并为泰康集团、彭阳基金、浦东开发银行等集团客户举办了一系列闭门共享活动。本期"华兴报告"选取了"资本市场改革"系列以中国股票为主题的报告,从中国股票回归动机、港股结构改革、A股市场改革、不确定因素下美国上市的权衡因素等角度,分析了近期中国股票收益率的上升趋势。

1.中国股票的归属是什么?

今年5月,美国参议院通过了一项"外国公司问责法",旨在加强对外国发行人的监督。该法规定,如果外国公司连续三年达不到美国上市公司会计监督委员会的监管要求,在美国上市的外国公司将被禁止在美国证券交易所上市。"与此同时,纳斯达克首次设定了IPO规模的最低额度。鉴于美国继续收紧证券监管要求,这种不确定性将继续是今年美国总统竞选期间的主要问题之一,许多中国上市公司和拟议中的美国上市公司都考虑到了多地点资本市场的布局。

华兴研究小组认为,中国股票重返香港股市或A股市场,不仅是应对单一上市场所监管规则发生重大变化风险的预防措施,也反映了上市企业的长期和战略考虑。"由于投资者结构与市场环境的差异,中国股票在回归港股或A股后,有望获得更高的关注度、认同感、估值水平、流动性、交易量和融资能力。近年来,一系列有利于香港股市和A股市场新经济组成部分的改革措施,也为中国股市的回归提供了便利。

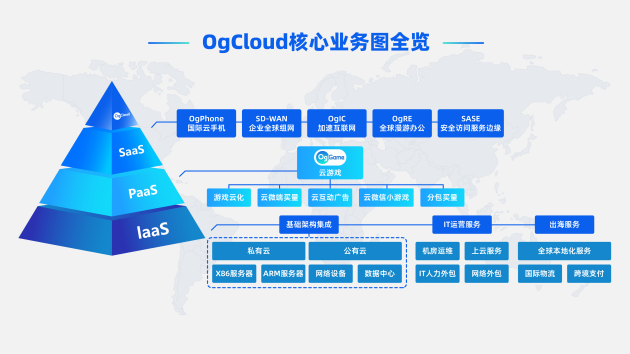

目前,包括新产业、新业态、新模式在内的“三新”经济约占我国GDP的16.3%。2019年,“三新”经济国内生产总值增长率为9.3%,比当前同期国内生产总值价格增速高1.5个百分点。越来越多的新经济企业在资本市场上获得了认可。摩根士丹利资本国际中国指数(MSCI China index)的新经济股在过去十年里增长了1092%,而旧经济体的这一比例为82%。可以说,香港和内地的资本市场适时地拥抱新的经济要素是适时的。

2。为什么香港股票市场是中国资本回报的首选?近年来,香港继续接受新的经济改革,锐意进取。在2018《香港证券交易所新上市规则》和《内地与香港证券市场互联互通机制》等一系列组合拳的帮助下,越来越多的新经济公司有望在香港上市,进一步增强投资者对香港股市的兴趣。香港股市高质量技术核心资产的估值水平进一步提高,形成了更多的新经济企业在香港上市的良性循环。

2020年5月18日,恒生指数公司正式宣布,同股不同权的公司和大中华区第二家上市公司将纳入恒生指数和恒生国有企业指数的选股范畴。所有“多投票权”股票以及海外存托证券和股票将被视为非流通股。恒生证券强调,初期将采取审慎原则,将这类公司个股成份股占指数的比例上限定为5%,并将于今年8月生效。

华星研究团队认为,恒生国企指数的优化考虑了改革的大方向和稳定的原则,既能引进更多优质企业,又能最大限度地减少对市场的影响,并将恒生国企指数的代表地位维持为“香港市场中国指数”。(一)对于可能寻求次级上市或再上市的中国资本股,由于海外融资需求、投资者基础、行业监管情况、红筹结构上市便利性、香港股市不断创新等因素,现阶段与A股市场相比,仍将优先考虑在香港上市。对于中国市值较大的资本股而言,在香港上市更为方便。在过去两年中,香港市场新经济公司的市场份额从23%增加到30%。得益于香港证券交易所的新上市规则,恒生指数的优化,以及越来越多的新经济公司在香港上市,这一比例预计将在未来五年稳步上升至35%甚至更高。进一步提升香港股票的增长潜力和估值水平,增强香港股票的交易量和多样性。以阿里巴巴为例,香港上市当天的融资额仅占香港股票市场总市值的0.3%,但在过去90天的交易量占香港股市总交易量的3%—4%。

3.A股改革将如何吸引中国股票的回报?

2020年6月,创业板改革和试点注册制度的一系列制度文件和相关配套规定出台实施,创业板正式开启了新的征程,这是资本市场首次在股票基础和增值的意义上同步推进,对创业板乃至整个A股市场具有积极、巨大和深远的意义。

创业板新规则在确定多元化、包容性注册制度的上市条件、提高投资者门槛、放宽涨跌限制、提高保证金交易效率、优化再融资和并购机制、完善退市制度、明确过渡期等方面都值得重视。

华兴研究团队认为,创业板与科技创新版本之间将有明显的差异化定位和发展,最终形成良性竞争格局。创业板将主要服务于成长型创新型创业企业,支持传统产业与新技术、新产业、新业务类型、新模式的深度整合。面对世界科技前沿,面对经济主战场和国家的主要需求,科技创新委员会主要为符合国家战略的科技创新企业服务,突破关键核心技术,并具有较高的市场认知度。

创业板将在参考科学的优秀增量改革经验的基础上,成为股票市场登记制度改革的先导,为新经济的上市提供又一种高质量的选择,同时也将有助于资本市场其他领域的改革,如主板注册制度、有利于新经济成分的指数的优化和调整、衍生品和债券市场改革、进一步向外国投资者开放、促进跨境合作等。

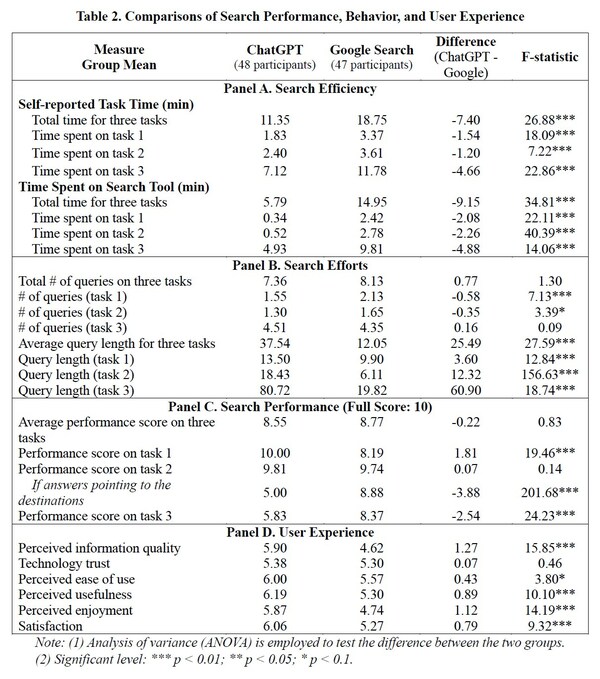

宝石改革也有利于已经在创业板上市的高质量股票。华兴研究表明,中国主要股指的盈利增长率可以解释其预期市盈率在87%左右,因此增长潜力较好的创业板预期将享有更高的估值水平;与峰值水平相比,创业板公司的平均市盈率和中间市盈率有更显著的下降趋势,估值中心更合理。

根据"创业板首次公开发行登记管理办法","深圳证券交易所创业板交易特别规定"将于首次上市首日起生效。除征求意见外,"交易特别规定"还规定,所有创业板股票将从首次新股上市后涨跌20%,使基本面较差的公司更难获得过高的定价水平。

为了进一步增强创业板的包容性,支持高质量的红筹股企业登陆创业板,促进创业板市场的持续健康发展,深圳证券交易所正式公布的配套规则进一步优化了红筹股企业的上市制度,并有针对性地安排了红筹股企业申报赌博协议的相关安排、总股本的计算、营业收入快速增长的识别、证券特殊标志、信息披露的适应性调整、退市指标的应用、投资者权益的保护等。

目前,创新试点红筹股企业的市值门槛已大幅降低,创新型红筹股企业可考虑并选择科技创新板和创业板上市,在同行竞争、相关交易、利润指标等方面的要求更为宽松。

4.香港A股将形成何种模式?

香港市场的改革步伐并没有停止:港交所正就主要由新经济公司使用的公司实体的不同投票结构、缩短新股的首次公开发行结算周期、以及推动二级市场连接机制与一级市场的"新股连接"等问题进行进一步磋商,这些改革建议将有助于港交所保持改革势头,保持相对于其他交易所的竞争优势,继续保持交易量增长和投资者热情,并进一步改变港股的交易环境。

与此同时,A股市场的一系列改革也在继续,这也有利于推动科技主导产业,促进产业升级和发展,维护金融体系的稳定。"中国证监会副主席方星海6月22日在回应中国股市第二次上市的话题时表示,A股市场仍有一些制度建设问题有待跟进,中国证监会很高兴看到中国证监会在其选择上市的任何地方取得成功。国内监管机构对中国股票上市持积极开放的态度,这也符合华兴研究团队的预期方向。

如修订现行规则及规则,可进一步缩短在香港联合交易所上市的优质公司的上市时间,或判断这些公司是否会迅速纳入恒生综合指数等指数产品内。

我们认为,将优质香港第二上市公司及主要指数产品包括在内,将进一步提高个股及香港市场的成交量、活动及估值水平,并进一步形成良性循环。自今年年初以来,南流资金加速流入香港股市,至今净流入已超过2019年全年。华兴的研究显示,到2020年5月底,香港股市投资者的成交量已进一步上升至香港市场总成交量的17.4%。

由于香港联交所的发展,以及中国资本在香港市场的重要性日益提高,2018年香港现货股票市场的成交量,有11.7%来自中国内地投资者,较2016年上升3个百分点。内地投资者已成为香港现货市场中除本地投资者外最重要的交易力量。