京东健康正式展开赴港上市计划, 预计价值突破三百亿美元

在九月二十七日晚上,港交所披露了京东健康公司提交的一份在港交所主板上市的建议书。

尽管他对上市计划保持沉默,但京东的健康状况最终还是 "官方公告" 计划。

7 月底,市场谣传京东计划剥离京东在香港上市,价值 300 亿美元。9 月 18 日,多家媒体报道,京东健康已悄悄在香港启动 IPO 计划,京东健康回应称,"拒绝置评"。

根据天眼调查数据,JD.com Health 在 2019 年 11 月 15 日进行了一轮 10 亿美元的融资,投资后价值 71.43 亿美元,由中金资本(CICC Capital) 和京东集团(JD.com Group) 牵头。

2020 年 8 月 17 日,京东集团在其 2020 年半年度报告中披露,京东健康与 Hillhouse 资本就京东健康 B 轮不可赎回优先股融资签署了最终协议,预计 Hillhouse 资本的投资将超过 8.3 亿美元。

在对 Hillhouse Capital 进行投资后,据报道京东健康投资后的估值为 300 亿美元,与阿里健康(Ali Health) 的市值大致相同,相当于平晓博士市值的两倍。在 A 轮融资时,京东的估值略高于 70 亿美元。

京东的健康价值能否达到 300 亿美元?

阿里健康 2020 财政年度(2019 年 4 月 1 日至 2020 年 3 月 31 日)收入 96 亿元,税后利润亏损 1569.6 万元,平安医生 2019 年营收 50.65 亿元,税后利润损失 7.34 亿元。

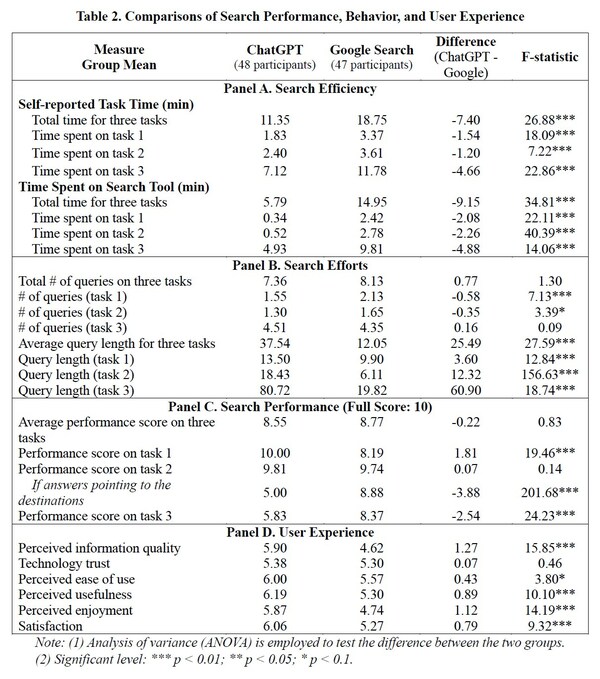

考虑到两家公司的经营业绩都是亏损,传统的 Pe 估值方法(市盈率估值法)是不适用的。对于短期业绩损失但前景广阔的公司,市场通常采用 PS 估值(市值比率估值法)。数据显示,阿里最近的滚动市盈率基本上在 25 至 30 倍之间,而三年平均为 20 倍。平安医生最近几个月的滚动市盈率也基本稳定在 20 至 25 倍之间。

据招股说明书显示,京东健康 2019 年全年盈利 108 亿元。根据目前二级市场互联网医疗企业的估值,按 25 倍的市盈率计算,京东的健康市值已达 2700 亿元,即近 400 亿美元。即使按行业最低的 20 倍市盈率计算,市场价值也将达到 2160 亿元,即 318 亿美元。考虑到新冠肺炎疫情的影响,京东的健康经营收入到 2020 年肯定会超过 108 亿元。综合分析,300 亿美元的估值在合理范围内。

从业务发展模式来看,京东的健康优势在于业务发展更加平衡,一直坚持 "两条腿走路",开创了 "医药联动" 的闭环模式。从长远来看,京东的健康造血能力强于同龄人。与平安好医生相比,京东健康具有天然的电子商务遗传优势,引领平安成为电子商务领域的优秀医生;与阿里健康相比,京东健康供应链积累了实力,互联网医疗领域的布局 "领先一步",让京东健康在 "医药" 布局上超越了竞争对手。

从估值规模和业务相似性的角度来看,京东健康与阿里健康的可比性更强。从具体的业务角度来看,JD.com 健康和 Ali 健康更相似。然而,在医药供应链和互联网医疗两大核心业务中,京东健康与阿里健康相比具有优势。阿里健康主要与第三方物流合作,而京东健康则主要依靠京东建立自己的物流系统和供应链体系来运输药品。据了解,京东目前在全国拥有 11 个药品专卖店,还有 230 多个其他仓库(非药品仓库)。这也是因为强健的自建供应链,使京东在流行期间的健康表现更加突出。

他说:" 在互联网医疗方面,京东在 2017 年年底成为首批获发牌照的互联网医院之一。目前,京东医院已经派驻了 65000 多名医生,并在平台上获得了联合国专家的领导,成立了第 16 大专科中心。京东网络医院自成立以来一直在高速发展。据公共媒体报道,在流行期间,京东免费健康咨询平台网上平均每日咨询量高达 150000,目前平均每日咨询量为 9 万。另一方面,阿里健康,其关注点主要集中在新的零售医药,互联网医疗领域的布局并不突出。

叠加的新冠肺炎疫情的影响仍在继续。今年迄今为止,一些投资机构在医疗领域占据了重要地位,该行业的发展已进入蓝海。业内人士表示,300 多亿美元的估值可能只是个开始,京东的健康上市可能会受到资本的追捧。