房地产市场趋紧,负债管理逐步收紧

在不同时期,房地产业的融资环境是不同的,房地产企业通常利用较好的融资环境来获得资金回收的空间。更普遍的是,通过融资规模的扩大,房地产企业通过高负债的方式进行扩张。

房地产企业借助高杠杆快速扩张的时代即将结束。

近几个月来,主管部门对房地产融资环节的监管正在迅速升级。6月24日,银监会发布文件,强调“严格控制非法资金流入房地产市场”。7月24日,房地产工作座谈会召开,首次提出“健全房地产金融审慎管理制度”。8月20日,央行、住房和城乡建设部召开重点房地产企业研究实施房地产金融审慎管理座谈会。

其中,房地产融资管理主要依据“三条红线”,具体为:剔除预收款项后,资产负债率大于70%;净负债率大于100%;现金短债率小于1倍。根据房地产企业的“线”情况,将其分为“红、橙、黄、绿”四个等级,然后实行差异化债务规模管理。

作为资本密集型行业,房地产企业长期以来习惯于举债。在行业的“黄金时代”,总有通过周期性高负债实现高增长的案例。但与此同时,高负债也使部分房地产企业的资金链出现了下滑,同时也对金融安全构成了威胁。

近年来,随着住房不炒房的观念深入人心,房地产迅速回归住宅物业,负债管理也逐步收紧。虽然房地产企业自觉加强了资金保障,但政策的收紧力度明显超出预期,而且从各方面来看,这不是短期行为,而是正常手段。

从“C端”到“B端”

房地产融资政策收紧看似突如其来,但事实上,近年来房地产市场调控的基调一直是“去杠杆化”。

2016年底中央经济工作会议首次提出“房子是用来住的,不是用来投机的”。此后,监管部门出台了多轮政策,地方政府也出台文件进行监管。到2019年,房地产长效机制将逐步落实,这意味着本轮房地产市场调控已进入常态化阶段。

在此期间,需求侧的去杠杆化政策最为明显。除了延续以往的购买限制和贷款限制等措施外,各级监管部门还首次通过对住房持有者人数的规定,引入了"销售限制",以遏制短期内购买高卖物业的投机行为。

今年第二季度,一些地区市场迅速从疫情中恢复过来,各种资金纷纷涌入房地产市场。为了遏制市场过热,一些城市开始打击"资本贷款"、"住房贷款"等行为,许多城市发函封堵"假离婚"的漏洞。这些措施在需求方面也在去杠杆化。

恒大研究所指出,到2020年上半年,金融机构增加的个人住房贷款比例为18.9%,比2016年全年的38.7%下降了19.8个百分点。

直到7月24日房地产工作论坛首次提出"实施良好的房地产金融审慎管理体制",房地产市场去杠杆化的重点才从"C方"转向"B方"。

21世纪经济报道"记者了解到,在此之前,监管机构进行了多轮研究和咨询,一些住宅企业也参与其中。自去年以来,许多有政策导向的公司开始调整债务结构,控制债务规模。此外,此前的市场销售情况良好,融资环境宽松,整个行业目前的负债率低于往年。

国泰君安(19.340,0.00,0.00%)认为,2019年年中住房公司的利率负债已经相对较高。"住房公司已在2019年下半年开始减少利息负债,收紧融资政策符合房地产行业的战略部署。

事实上,对"B方"的监管可能会成为一种正常化的手段。一些受访者认为,"房地产金融审慎管理制度"是房地产长期机制的一部分,在正式登陆后还将继续实施。

杠杆的力量

根据国家统计局的数据,房地产公司可动用的资金中,近一半来自销售(存款和预付款、个人抵押贷款),其余来自融资。因此,无论是需求方还是融资方,去杠杆化政策都将产生相当大的影响。

上海一家大型住宅公司的负责人告诉"21世纪经济报告",近年来,对销售方的杠杆控制变得越来越严格。以预售条件的变化为例。"最早,在征用土地并绘制另一幅规划和设计图后,你可以出售它;在后面,必须建造该项目,但只要地面和地下楼层的数量达到‘正负’。

他说,这一政策已演变为,除了要求建设进度外,还规定了资本投资的比例。过去两年,一些城市提出了严格的要求,要求对房地产进行限制。此外,存款和预付款必须进入专门的监管账户,并限制项目的开发和建设。

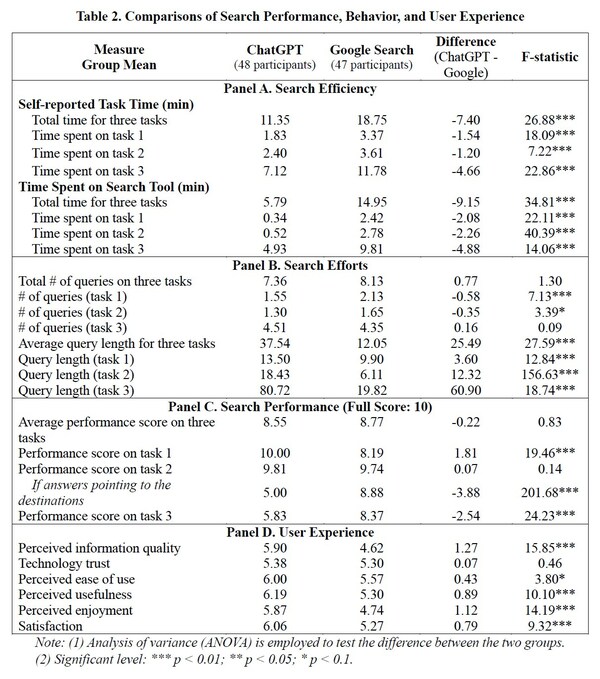

国泰君安"以91家入股债券、完成财务数据的住房企业为样本,根据"三条红线",绿色、黄色、橙色和红色住房企业分别占31%、32%、13%和24%。

如果参与论坛的12家主要住宅企业分道扬镳,那么只有四家"绿色"住宅企业不上线,那就是保利、中国航运、华润和华侨城市。

70%左右的线踩踏率"证明了政策约束的严苛性,虽然在对外地位上给出了更多的"好"特征,这一政策被称为行业规范,但根据21世纪经济报道记者的说法,企业对这一政策的研究已经展开。

记者了解到,许多住房企业已经收到上述文件的原件,但不知道具体实施细节和实施标准。一些住房公司与熟悉的金融机构进行了沟通,尚未得到结论性的答复。北京住房企业的一些人士向记者透露,金融机构也在等待相关指导文件的正式发布。

然而,由于这件事的规模,许多住宅企业内部形成了"减债"的共识。上述北京住房公司透露,该公司要求在政策正式出台前加强研究,形成多套方案。

就整个行业而言,国泰君安认为,这一轮紧缩政策对整个行业的影响不大,因为"行业整体偿付能力更强",真正的风险可以控制。"虽然荣创、熔盛等住宅企业的档案是红色和橙色的,但超过标准的财务指标范围并不大。"我们可以通过增加本季度末的销售回报、表外融资和减少季度末的现金支出来改善资产负债表的静态流动性,从而增强头寸,减少融资约束。

但减少债务很容易,很难发展到高位。这家上海房地产公司表示,"时代正在改变",通过高负债实现扩张的时代已经成为过去。

他说,根据新规定,即使符合"绿色档案"标准,考虑到行业已进入"白银时代",市场空间正在缩小,企业贷款规模仍然有限。这也意味着,行业类别将继续巩固,"绕道赶超"的机会不复存在。此外,如果监管机构有足够的决心在未来管理表外债务,企业融资的空间就会变小。

至少在短期内,这一预期引发了一些战略变化,比如土地收购和投资。在最近的住房企业中期业绩会议上,雅朱勒董事会主席兼总裁陈卓林表示,"我们现在不能随意征用土地。如果下半年没有好的土地和好的项目,我们明年就会得到土地,因为搞错土地是非常痛苦的。

那个时代早已被一个项目的定金和预付款所取代,以支持一个或多个项目的滚动发展。"他说。

与此同时,在2013-2014年之后,房地产业已从供过于求转向供过于求,尽管仍存在结构性机遇,但总体需求红利正在迅速消失。

相反,在不同的时期,房地产行业的融资环境不同,住房企业通常借助较好的融资环境,获得资金回收的空间。更多的情况是,通过扩大融资规模,住房公司通过高负债的方式扩张。

作为"三条红线"之一,"扣除预收后的资产负债率超过70%",一直被认为是房地产业债务比率的红线,在这个上升周期的市场中,行业的迅速扩张,突破这一红线的情况随处可见。

以2017年房地产行业的快速扩张为例,根据风电信息统计,截至2017年6月30日,136家上市住房公司的总负债率为78.9%。在前50家房地产公司中,超过一半的资产负债率超过80%。尽管这一指标是不排除预支收入的结果,但仍偏高。

到今年年中,住房公司的资产负债率普遍下降,但即使在大型房地产公司中,仍有许多突破"红线"的案例,在前50家房地产公司中,资产负债率超过80%的公司中,仍有1:3左右。

实际情况比表中所反映的更严重。"上述住房公司指出,许多公司通过表外融资,使债务隐藏起来,而报表中的财务指标仍然健康。此外,近年来广受欢迎的后续投资也很容易成为表外债务。

他说,这是房地产业发展惯性的表现,即通过高负债实现高增长,甚至是"绕道超车"。虽然也有过度负债导致资本链断裂的情况,但在过去的实践中,这一模式仍在反复尝试和检验。

减少债务很容易,但很难长得很高

由于债务规模的精确限制,引入"三条红线"很可能打破这种路径依赖。

监管机构根据"三条红线"触碰的情况不同,将房地产企业划分为"红、橙、黄、绿"四种。根据2019年6月底的计息负债规模,不增加所有三项指标的"红齿轮"企业的生息负债;分两项的"橙色"企业的生息负债年增长率不得超过5%;"黄档"住宅企业的年息负债增长率可放宽到10%;如果所有指标都符合"绿色档案"的要求,那么利息负债的年增长率可以放宽到15%。